Herbert Diess, CEO des Volkswagen Konzerns, sagte: „Die Ergebnisse des dritten Quartals zeigen einmal mehr, dass wir die Verbesserung der Produktivität im Volumenbereich jetzt konsequent vorantreiben müssen. Wir sind fest entschlossen, unsere starke Stellung gegenüber etablierten und neuen Wettbewerbern zu behaupten und die Transformation hin zu einer klimaneutralen, digitalen Mobilität mit unserer NEW AUTO Strategie kraftvoll umzusetzen.“

Der Volkswagen Konzern hat im Juli seine NEW AUTO Strategie vorgestellt, die auf einer Kombination der starken Markengruppen Volumen, Premium und Sport sowie auf globalen Technologieplattformen basiert, mit der bis 2030 die gruppenweiten Skalen erzielt und Synergien gehoben werden sollen. Geplant sind unter anderem eine konzernweite Mechatronik-Plattform, ein einheitliches Betriebssystem, eine Einheitsbatteriezelle und der Aufbau einer Mobilitätsplattform. Letzterer soll durch die am 28. Juli verkündete geplante Europcar-Transaktion beschleunigt werden. Finanziert werden soll die Transformation mit einem weit reichenden Maßnahmenpaket zur Senkung von Fix- und Materialkosten sowie der Verbesserung der Produktivität in der Produktion und des Working Capitals. Unter anderem soll der Stammsitz Wolfsburg durch die Ansiedlung des Zukunftsprojekts Trinity der Marke Volkswagen und eine neue technische Entwicklung einhergehend mit einer Modernisierung des Werks auf die veränderte Wettbewerbssituation vorbereitet werden.

Arno Antlitz, CFO des Volkswagen Konzerns, sagte: „Nach einem Rekordergebnis im ersten Halbjahr hat uns der Halbleiterengpass im dritten Quartal deutlich vor Augen geführt, dass wir noch nicht resilient genug gegen Auslastungsschwankungen sind. Das zeigt ganz klar, dass wir in allen Bereichen weiter entschlossen an unseren Kostenstrukturen und unserer Produktivität arbeiten müssen. Um unsere NEW AUTO Strategie wie geplant umsetzen zu können und unsere Transformation Richtung E-Mobilität und Digitalisierung aus eigener Kraft zu finanzieren, müssen wir uns dort entscheidend verbessern.“

Operatives Geschäft in Q3 spürbar durch Halbleiterengpass beeinträchtigt

Die Nachfrage nach den attraktiven Modellen der Konzernmarken ist weiter hoch. Allein im Heimatmarkt Westeuropa lag der Pkw-Auftragsbestand Ende September bei mehr als einer Million Fahrzeugen, davon 17 Prozent vollelektrische Fahrzeuge (BEV). Im dritten Quartal führte jedoch der Halbleiterengpass zu einem deutlichen Rückgang der Auslieferungen gegenüber dem Vorjahreszeitraum um 24,4 Prozent. Besonders betroffen waren die vier Volumenmarken, die in der Folge zwischen Juli und September operative Verluste verzeichneten. Stark entwickelte sich hingegen im dritten Quartal der Konzernbereich Finanzdienstleistungen mit einem Operativen Ergebnis von 1,5 Milliarden Euro. Dabei profitierte er unter anderem von einem starken Gebrauchtwagengeschäft und einer positiven Entwicklung der Risikokosten.

Trotz des Halbleiterengpasses hat der Konzern seine globale E-Offensive erfolgreich fortgesetzt und im dritten Quartal mit 122.100 Fahrzeugen mehr als doppelt so viele vollelektrische Fahrzeuge (BEV) ausgeliefert wie im Vorjahreszeitraum (+109 Prozent). Der weltweite Anteil der Fahrzeuge auf Basis des Modularen E-Antriebsbaukastens (MEB) an allen BEV stieg im dritten Quartal weiter auf 69 Prozent. Nach neun Monaten haben damit insgesamt 293.100 Kunden ihr neues BEV einer Konzernmarke entgegen genommen (+138 Prozent). Auch die Nachfrage nach Modellen mit Plug-In Hybrid Antrieb (PHEV) war weiter hoch: bis Ende September wurden insgesamt 246.000 Fahrzeuge ausgeliefert, das waren mehr als doppelt so viele wie im Vorjahreszeitraum (+133 Prozent).

Insbesondere in China beschleunigte sich der BEV-Markthochlauf zwischen Juli und September deutlich auf 28.900 Fahrzeuge, nach 18.300 im gesamten ersten Halbjahr. Die dort etablierten neuen ID. City Stores verzeichnen mehr Kundenbesuche und eine höhere Bestellrate als die traditionellen Händlerbetriebe. Aktuell gibt es bereits mehr als 60 Standorte für ID. Stores, bis zum Jahresende sollen es 170 sein. Der Konzern strebt weiterhin an, in China in diesem Jahr 80.000 bis 100.000 Fahrzeuge der ID. Modellfamilie auszuliefern, in Abhängigkeit von der Verfügbarkeit der Halbleiter.

Performance nach 9 Monaten durch starkes erstes Halbjahr weiter sehr solide

Der Volkswagen Konzern steigerte seine weltweiten Auslieferungen bis Ende September gegenüber dem Vorjahreszeitraum um 6,9 Prozent auf 7,0 (6,5) Millionen Fahrzeuge. Der globale Pkw-Marktanteil sank im selben Vergleichszeitraum um 0,9 Prozentpunkte auf 12,1 Prozent. Während der Konzern im Heimatmarkt Europa und in Nordamerika seinen Marktanteil jeweils ausbauen konnte, war sein größter Einzelmarkt China besonders stark vom Halbleiterengpass betroffen. Das führte dort trotz hoher Nachfrage zu einem Rückgang des Marktanteils.

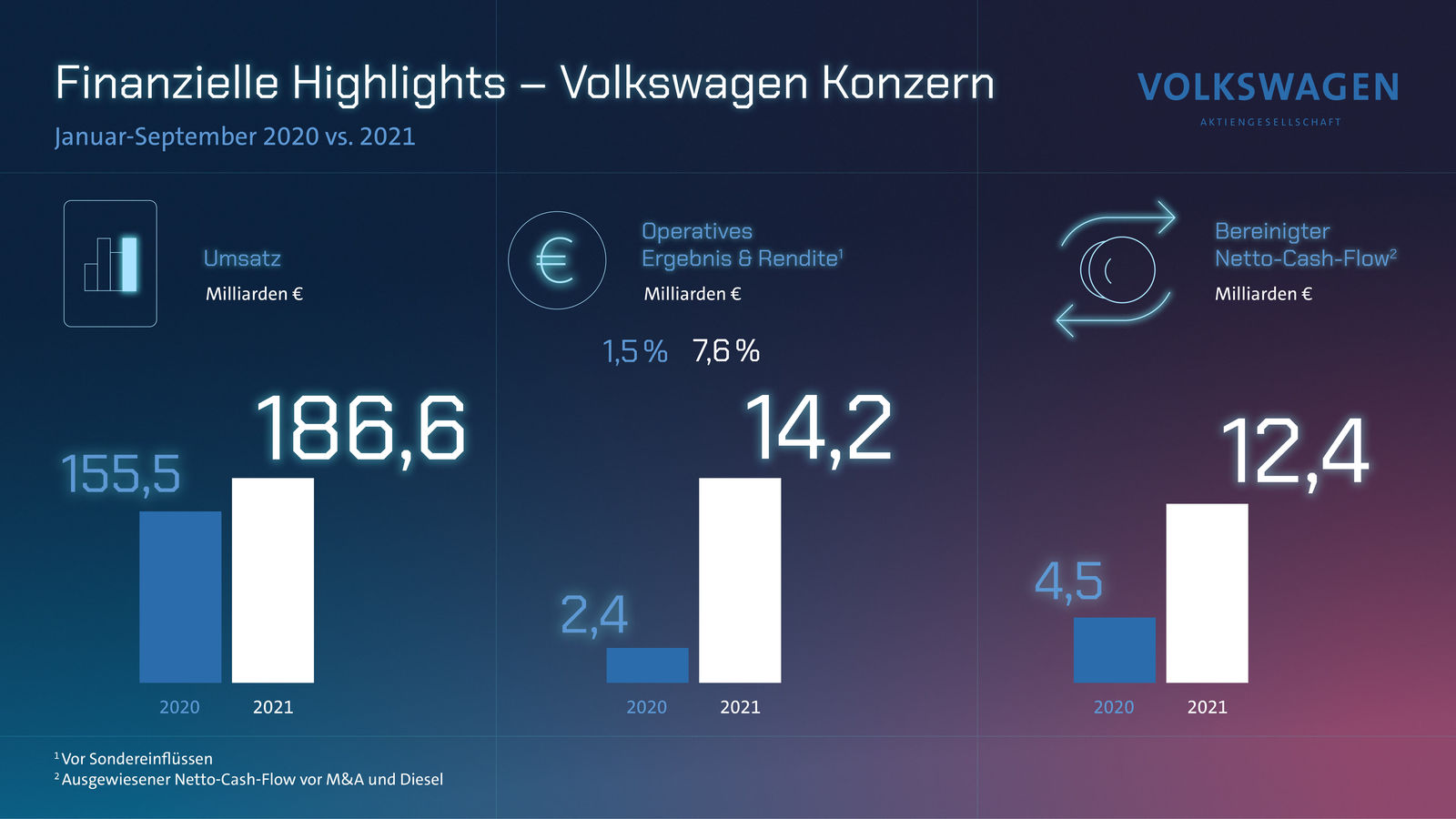

Durch den verbesserten Absatz, insbesondere bei höhermargigen Fahrzeugen, legte der Umsatz des Konzerns deutlich um 20,0 Prozent auf 186,6 (155,5) Milliarden Euro zu. Das Operative Ergebnis vor Sondereinflüssen stieg um 11,8 Milliarden Euro auf 14,2 Milliarden Euro und übertraf damit den pandemiebedingt schwächeren Vorjahreszeitraum. Die operative Umsatzrendite vor Sondereinflüssen erreichte damit ein solides Niveau von 7,6 Prozent. Hauptursachen für das gestiegene Ergebnis waren Verbesserungen bei Absatz, Produktmix und Preisen sowie positive Effekte aus der Bewertung von Rohstoffsicherungen. Einmalaufwendungen für Restrukturierungen in Höhe von 0,7 Milliarden Euro bei MAN Truck & Bus schlugen negativ zu Buche.

Das Ergebnis vor und nach Steuern verbesserte sich ebenfalls auf 14,2 (2,3) Milliarden Euro beziehungsweise 11,4 (1,7) Milliarden Euro. Das Ergebnis je Vorzugsaktie erreichte damit ein solides Niveau von 21,71 (2,79) Euro.

Automobilbereich: Cash-Performance und Netto-Liquidität sinken in Q3 durch Navistar-Übernahme

Der ausgewiesene Netto-Cash-flow im Automobilbereich erreichte nach neun Monaten mit 7,2 (1,4) Milliarden Euro ein hohes Niveau. Die Übernahme von Navistar hatte im dritten Quartal einen Effekt von -2,6 Milliarden Euro, weshalb die Kennziffer in diesem Zeitraum insgesamt bei -3,0 Milliarden Euro lag. Der um Mergers & Acquisitions und Mittelabflüsse aus Diesel bereinigte Netto-Cash-flow lag nach den ersten drei Quartalen bei starken 12,4 (4,5) Milliarden Euro. Im dritten Quartal wurde trotz der durch den Halbleitermangel verursachten Belastungen im Working Capital mit 33 Millionen Euro ein leicht positiver bereinigter Netto-Cash flow erzielt. Die Netto-Liquidität im Automobilbereich liegt mit 25,6 Milliarden Euro weiterhin auf einem sehr robusten Niveau, verringerte sich aber im dritten Quartal wie erwartet, vor allem durch die Übernahme von Navistar insgesamt in Höhe von rund 6 Milliarden Euro und die Dividendenzahlung an die Volkswagen Aktionäre. Nach dem ersten Halbjahr hatte sie bei 35,0 Milliarden Euro gelegen.

Die Forschungs- und Entwicklungskosten stiegen aufgrund der notwendigen Zukunftsinvestitionen in neue Modelle und Technologien sowie Software auf 11,4 (10,2) Milliarden Euro. Die F&E-Quote sank dennoch im laufenden Jahr auf 7,5 Prozent, nachdem sie im Vorjahreszeitraum aufgrund des pandemiebedingt niedrigen Umsatzes bei 8,1 Prozent gelegen hatte. Die erhöhte Investitionsdisziplin und die verstärkte Nutzung von Konzernsynergien führten zu deutlichen Fortschritten bei den Sachinvestitionen. Diese wurden im Vorjahresvergleich um 8,3 Prozent auf 5,9 (6,4) Milliarden Euro gesenkt. Die Sachinvestitionsquote ging dementsprechend deutlich auf 3,9 (5,1) Prozent zurück.

Ausblick 2021

Aufgrund der Geschäftsentwicklung in den ersten neun Monaten 2021 sowie des Erwerbs von Navistar passt der Volkswagen Konzern seine Prognose für die Spitzenkennzahlen an.

In der gesamten Industrie hat sich das Risiko von Versorgungsengpässen und Lieferausfällen in Bezug auf die Versorgung mit Halbleiterkomponenten verschärft. Beeinträchtigungen ergeben sich hieraus insbesondere seit dem zweiten Halbjahr. In der Folge senkt der Konzern seine Prognose für die Auslieferungen an Kunden und geht davon aus, dass diese im Jahr 2021 – vorbehaltlich einer erfolgreichen Eindämmung der Covid-19-Pandemie und angesichts der verschlechterten Angebotssituation infolge des Halbleitermangels – unter weiterhin herausfordernden Marktbedingungen in der Größenordnung des Vorjahres liegen werden. Herausforderungen ergeben sich insbesondere aus dem konjunkturellen Umfeld, der steigenden Wettbewerbsintensität, volatilen Rohstoff- und Devisenmärkten, der Absicherung der Lieferketten sowie aus verschärften emissionsbezogenen Anforderungen. Die Umsatzerlöse des Volkswagen Konzerns werden im Jahr 2021 voraussichtlich deutlich über dem Vorjahreswert liegen. Für das Operative Ergebnis rechnet der Konzern im Jahr 2021 jedoch weiterhin mit der zum Halbjahr angehobenen Umsatzrendite zwischen 6,0 und 7,5 Prozent vor und inklusive Sondereinflüssen.

Im Konzernbereich Automobile wird bei voraussichtlich geringeren Liquiditätsabflüssen aus Diesel und deutlich höheren Effekten aus Mergers & Acquisitions-Aktivitäten, einschließlich des Erwerbs von Navistar, mit einem gegenüber Vorjahr spürbar steigenden Netto-Cash-flow gerechnet. Die Netto-Liquidität wird auf robustem Niveau merklich unter Vorjahr erwartet.